Trong bài viết trước chúng tôi đã nhắc đến 2 loại dầu giao dịch phổ biến là WTI và Brent. Tôi sẽ tập trung giải thích về giá dầu WTI Crude Oil được giao dịch trên sàn NYMEX – thuộc CME.

Code giao dịch chuẩn của dầu thô WTI trên NYMEX là

CL. Giá Spot (là giá giao ngay trên thị trường Cash) sẽ khác nhau ở mỗi địa điểm trên thế giới.

Benchmark chuẩn thường được nhắc đến trên các mặt báo khi giao dịch dầu thô là CL1 hay còn gọi là giá của tháng giao ngay gần nhất (hiện tại sẽ là tháng Năm), cũng thường là kỳ hạn có khối lượng giao dịch cao nhất. Tiếp theo CL2 là giá của tháng giao tiếp sau đó, hiện tại là giá tháng Sáu. CLA là giá WTI Active Contract – hiện tại cũng là giá tháng Năm.

Tiếp theo, giá Futures tháng 1,2,3,4,5,6,7,8,9,10,11,12 sẽ được ký hiệu tương ứng bởi các chữ cái F,G,H,J,K,M,N,Q,U,V,X,Z. Ví dụ giá Futures của tháng 12/2019 sẽ ký hiệu là CLZ9, còn giá Futures tháng 5/2020 sẽ được ký hiệu là CLK0.

1 lot tiêu chuẩn trên NYMEX sẽ là 1000 thùng. Nếu nhà giao dịch giữ vị thế trên 300 lot sẽ phải báo cáo trên CFTC.

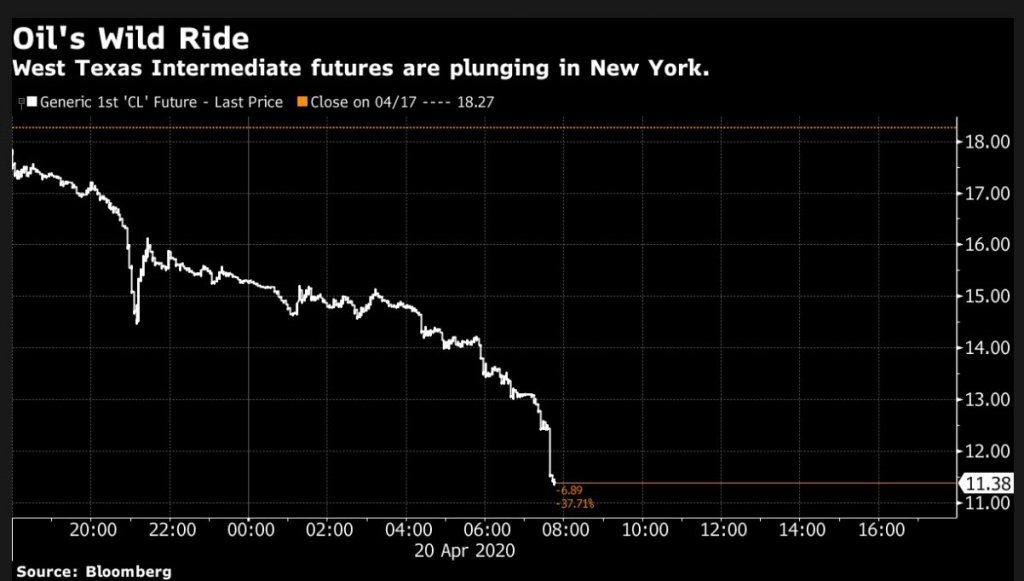

Đồ thị giá CL1 sẽ được nối liên tiếp các kỳ hạn như trong hình dưới đây.

Trong phần “Contract Specification” trên CME, về “Termination of Trading” – hay còn gọi là “ngày kết thúc giao dịch” (Last Trading Day), sẽ là 3 ngày làm việc trước ngày 25 hàng tháng (nếu 25 là ngày làm việc), nếu không sẽ là 4 ngày làm việc trước ngày 25 (trong trường hợp 25 là ngày nghỉ).

Ví dụ: Ngày 25/4/2020 là thứ Bảy nên có thể hiểu ngày cuối cùng giao dịch của hợp đồng tháng Năm sẽ là ngày 21/4. Sau ngày này thì giá CL1 sẽ chuyển sang giá Futures tháng Sáu. Ai giữ trạng thái qua thời điểm này sẽ phải thực hiện việc giao nhận hàng thật. Nếu bạn trading thuần túy qua các Broker có liên kết với sàn CME (ví dụ Phillip Futures) thì bạn sẽ phải đóng vị thế trước thời điểm Last Trading Day (thường các vị thế Long sẽ bị yêu cầu đóng trước vị thế Short).

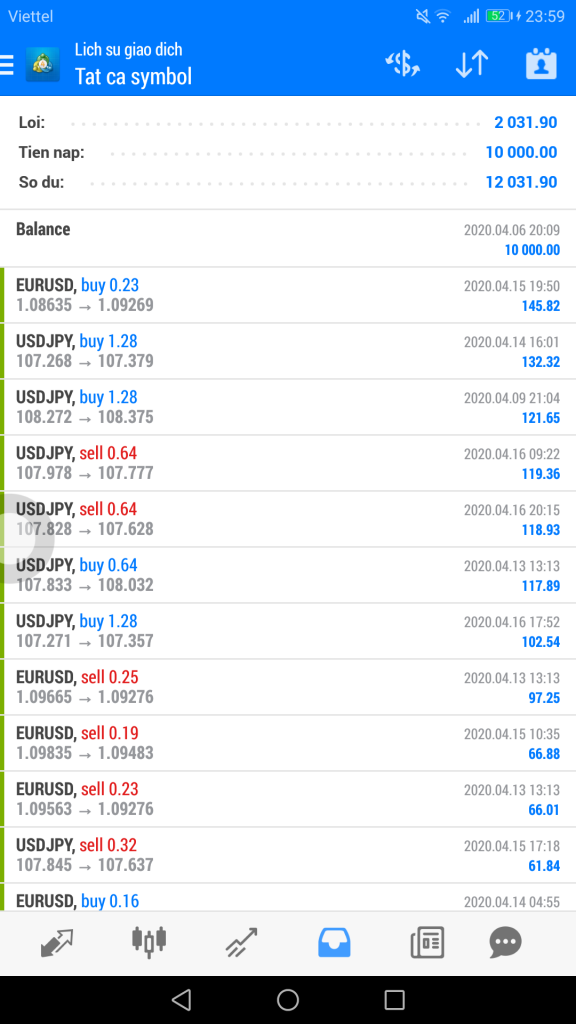

Giao dịch dầu trên các Brokers ở Meta Trader 4 là giao dịch CFD thuần túy - giao dịch chênh lệch giá và “Cash settled only” - không liên quan đến việc chuyển giao hàng thật.

Đêm thứ Năm tuần trước một số sàn thực hiện việc Rollover các vị thế từ hợp đồng tháng Năm qua tháng Sáu. Ví dụ bạn đang Long WTI tháng 5, thì sàn thực hiện thao tác Roll cho bạn bằng cách đóng vị thế Long tháng 5 (tức là phát sinh 1 vị thế Short theo giá tháng Năm) và sau đó Long tháng 6 (bản chất là bạn mất chênh lệch theo spread bid/ask). Ví dụ, bạn đang Long tháng 5 ở giá $19/thùng, Roll sang tháng 6 là giá $26/thùng thì giá đánh giá lại trạng thái của bạn sau khi Roll là 26, nhưng bạn mất phí Roll cũng tầm hơn $7/thùng, bạn sẽ mất chênh lệch của việc đóng/mở lại trạng thái theo spread bid/ask quote của giá tháng Năm và tháng Sáu bởi Broker MT4.

Nhắc đến giao dịch futures dầu (hoặc commodity nói chung) thì có 2 khái niệm cần chú ý, đó là

Backwardation và Contango. Backwardation là hiện tượng giá giao kỳ hạn gần cao hơn giá giao kỳ hạn xa (

tức là giá CL1 cao hơn giá CL2), tại Mỹ hay gọi là

"Inverted carry". Ngược lại Contango là hiện tượng giá giao gần thấp hơn giá giao xa (

tức là CL1 thấp hơn CL2), tại Mỹ hay gọi là

"Carry". Như chúng ta thấy đóng cửa tuần qua, giá CL1 (tháng Năm) và CL2 (tháng Sáu) lần lượt là $18.12/thùng và $25.14/thùng (chênh lệch khoảng $-7.02/thùng – tính giá mid).

Do đó đây được gọi là Contango – điều này phản ánh thực tế là các kho chứa tại Mỹ đã đầy, tồn kho rất cao, và chi phí lưu kho (carry cost) đang rất lớn.

Trong lịch sử thì chỉ có thời điểm cuối năm 2008, đầu 2009 xảy ra hiện tượng này, khi chênh lệch của CL1-CL2 cũng ở tầm $-7/thùng. Còn trong các điều kiện bình thường, mức chênh lệch thường thấy là +/-2 (xem chart). Nếu tính theo % thì carry cost đang chiếm tỷ lệ 40-45% của mức giá giao gần, điều này thật sự là khủng khiếp chưa có tiền lệ. Do đó các nhà giao dịch dầu ở Vietnam qua MT4 sẽ cảm thấy khá bối rối khi tập hành vi hiếm có trong lịch sử này diễn ra. Việc giá dầu CL1 xuống thấp nhất 19 năm vào cuối tuần qua và chênh lệch CL1-CL2 đang quanh mức $-7/thùng bất chấp thị trường chứng khoán Mỹ chứng kiến đợt phục hồi mạnh có thể cho thấy tình trạng dư cung đang ở mức khủng khiếp như thế nào trong ngắn hạn. Đồ thị dưới đây là chênh lệch giá CL1-CL2 (chênh lệch 2 tháng giao ngay gần nhất) kể từ năm 2008 trở lại đây theo dữ liệu của Bloomberg.

Liên quan đến việc chênh lệch CL1-CL2 giãn rộng, sẽ có những nhà giao dịch chuyển sang

Trading Gap giữa 2 kỳ hạn này. Ví dụ Traders Long Gap, họ sẽ thực hiện giao dịch Long CL1 + Short CL2, với kỳ vọng chênh lệch giá giữa 2 kỳ hạn gần nhất sẽ giảm. Ví dụ giá CL1 đang là 18, CL2 là 25, nếu hôm sau giá CL1 tăng lên 20, giá CL2 tăng lên 26 (bản chất là Gap đang thu hẹp từ -$7 sang -$6) thì giao dịch Long CL1 + Short CL2 giúp bạn lãi được $1/thùng. Short Gap thì ngược lại, bạn kỳ vọng chênh lệch giữa 2 kỳ hạn sẽ tăng thêm thì bạn sẽ Short CL1 + Long CL2.

Các chiến thuật Arbitrage có thể rất đa dạng trong điều kiện "High Volatility" như hiện nay. Ví dụ chênh lệch CL3-CL4 đang là $-1.8, nếu nhà giao dịch nhận định tình trạng dư cung vẫn diễn ra mạnh trong 2 tháng tới, họ có thể Short Gap CL3/CL4 (bằng cách Short CL3 + Long CL4), tức là kỳ vọng sau 2 tháng tới khi giá CL3, CL4 trở thành CL1, CL2 thì chênh lệch sẽ giãn rộng như thời điểm hiện nay, có thể là $-4/-7.

Còn với Trader đang giao dịch qua MT4, nếu bạn đang Long Giá Future WTI tháng Năm tại $18 chẳng hạn, khi thị trường chuyển benchmark CL1 qua tháng tiếp theo, giá tăng lên $25/thùng (giá đánh giá lại trạng thái của bạn là $25 nhưng đã mất khoản phí rollover cao hơn $7 một chút), thì nếu như trong thời gian tới tình trạng tồn kho dầu vẫn quá lớn do Covid-19 đình trệ các hoạt động hết tháng Năm, thì viễn cảnh giá sập lại $20 là hoàn toàn có thể xảy ra – ý của tôi là giá CL1 (giá của tháng giao ngay gần nhất) tăng từ 18 lên 25 do tình trạng Contango và chuyển tháng, nhưng sau đó lại sập lại tạo đáy mới cũng hoàn toàn có thể xảy ra (không ai dám chắc) – do liên quan đến cái gọi là “carry cost”. Do đó hãy nên thận trọng với việc bắt đáy dầu chỉ bởi vì đơn thuần chúng ta đọc báo thấy những cú giật típ liên quan tới việc giá dầu xuống thấp kỷ lục rồi, thấp hơn giá thành sản xuất rồi, vì trên thực tế hiện tượng Backwardation kéo dài thường diễn ra trong thị trường giá lên, còn Contango kéo dài hay diễn ra trong thị trường giá xuống, và đặc biệt hiện nay tồn kho dầu đang quá lớn và thậm chí không còn kho chứa.

Một số sàn FX có thể sử dụng giá CFD Dầu thô theo benchmark riêng, ví dụ giá CFD US Oil của Exness, đây có thể là bình quân của vài kỳ hạn Futures gần nhất trên CME.

Update: Ngay trong lúc tôi viết bài này thì giá CL1 (tháng Năm) đã giảm về $15.29/thùng và CL2 (tháng Sáu) đã giảm về $23.76/thùng. Trước khi chuyển tháng giá dầu đang đánh xuống rất mạnh. Và nếu bạn giữ trạng thái Long CL1 từ thời điểm giữa tháng Ba (khi tình trạng giá giao gần cao hơn giá giao xa), và trong vòng khoảng 3 tháng mà giá CL1 vẫn dao động ở tầm $1x/thùng, thì trải qua khoảng 3 lần Rollover (với mức chênh lệch CL1-CL2 trong khoảng -4/-7, thì thậm chí phần Rollover đó vượt qua cả giá mua của bạn, hay còn gọi là cháy âm tài khoản dù không đánh đòn bẩy

).

Bài viết này tôi không nhằm đưa ra quan điểm đánh giá sâu sắc về xu hướng giá dầu trong thời gian tới, nhưng đây là một số điểm cần chú ý khi giao dịch trên thị trường dầu hiện nay, để các nhà đầu tư tránh được góc nhìn méo mó (nếu có) về tâm lý bắt đáy dầu.

Cá nhân tôi nhìn nhận đây chưa hẳn đã là thời điểm tốt để “Buy on Dip” CL1.

Gần đây với những biến động chưa có tiền lệ của giá dầu thì “Retail Traders” tại Việt Nam đang rất quan tâm đến chủ đề "Giá dầu" và hiện nay có vẻ như đang có làn sóng bắt đáy dầu khá lớn trên diện rộng tại Việt Nam. Trong phạm vi bài viết này tôi sẽ cố gắng chia sẻ với các bạn những hiểu biết...

mmonews.net

).

).