Phải đến khi mang tiền đi gửi tiết kiệm tôi mới nhận ra để số tiền của mình sinh lời tối đa từ kênh tiết kiệm không phải việc đơn giản.

“Khi mình xuất phát từ 0 đồng, kiếm ra 1 tỷ đồng đã rất khó; nhưng có sẵn 1 tỷ đồng mà giữ được số tiền đó rồi phát triển cho nó thành 3 tỷ đồng còn khó gấp nhiều lần. Giữ tiền không phải là chuyện dễ”, đây là lời của Shark Đặng Hồng Anh nói với Zing trong một cuộc trao đổi gần đây.

Và đến khi mang tiền đi gửi ngân hàng, tôi mới thấy việc kiếm lời trên chính đồng tiền của mình không phải chuyện đơn giản.

Chưa nói tới việc đầu tư kinh doanh, chỉ riêng việc đem tiền gửi tiết kiệm đã khiến tôi đau đầu không biết nên gửi theo cách nào, ngân hàng nào, kỳ hạn bao lâu có lời nhất.

Dĩ nhiên, nếu chỉ mang tiền ra một chi nhánh ngân hàng rồi mở một sổ tiết kiệm thông thường thì mọi chuyện đã đơn giản hơn rất nhiều, và các ngân hàng cũng đã không phải đưa ra hàng loạt gói tiết kiệm, lãi suất khác nhau.

Đau đầu chọn ngân hàng

Thử thách đầu tiên chính là chọn ngân hàng nào để gửi tiết kiệm. Hiện nay, cả hệ thống có tới 57 đơn vị hoạt động gồm các ngân hàng thương mại trong nước, ngân hàng vốn nước ngoài và các ngân hàng liên doanh.

“Cứ ngân hàng to, có vốn Nhà nước mà gửi cho an toàn”, đây là câu trả lời tôi nhận được nhiều nhất khi nhờ tới sự tư vấn của những người thân nên gửi tiền tiết kiệm vào đâu.

Hiện cả nước có hàng chục ngân hàng thương mại đang hoạt động với mức lãi suất chênh lệch khác nhau. Ảnh: Ngô Minh.

Cá nhân tôi hiểu việc an toàn hay kém an toàn khi gửi tiền ngân hàng chỉ là yếu tố tâm lý. Thực chất, ngân hàng lớn hay nhỏ đều chịu sự quản lý và tuân thủ các quy định của Ngân hàng Nhà nước. Nếu nói gửi tiền vào ngân hàng nhỏ kém an toàn hơn thì không chính xác. Tuy nhiên, mạng lưới chi nhánh, phòng giao dịch, ATM và một phần thanh khoản thì đúng điểm yếu của nhóm ngân hàng nhỏ.

Tôi đã phải dành ra một ngày chỉ để tham khảo biểu lãi suất các ngân hàng thương mại trong nước hiện nay và nhận ra nếu gửi tiền kỳ hạn dưới 6 tháng, chênh lệch lãi suất giữa ngân hàng lớn - nhỏ không nhiều. Vì các khoản tiền gửi dưới 6 tháng hiện nay đều bị kiểm soát trần lãi suất huy động là 5,5%/năm, và ngân hàng cũng chủ yếu đã đẩy lãi suất các kỳ hạn này sát trần.

Tuy nhiên, với kỳ hạn dài trên 12 tháng, chênh lệch lãi suất giữa ngân hàng lớn và nhỏ lại rất cao.

Sau khi tìm hiểu, tôi chia các ngân hàng ra thành 3 nhóm:

Nhóm 1, gồm các ngân hàng có vốn sở hữu của Nhà nước như Agribank, BIDV, Vietinbank, Vietcombank và một vài NHTM lớn như ACB, Techcombank… Nhóm này có mạng lưới phòng giao dịch, ATM khá lớn, thuận lợi cho việc giao dịch ở nhiều nơi. Tuy nhiên, lãi suất tiết kiệm khá thấp, đều dưới 7%/năm.

Nhóm 2, gồm các NHTM mại tư nhân lớn như MBBank, VPBank, SHB, Sacombank, Lienvietpostbank… Ưu điểm của nhóm này là đa dạng về mặt lãi suất và nhiều ưu đãi, mạng lưới ATM, phòng giao dịch cũng khá lớn tại các thành phố lớn như Hà Nội hay TP.HCM. Lãi suất gửi tiền dài hạn nhóm này dao động trong khoảng 6,9-7,5%/năm.

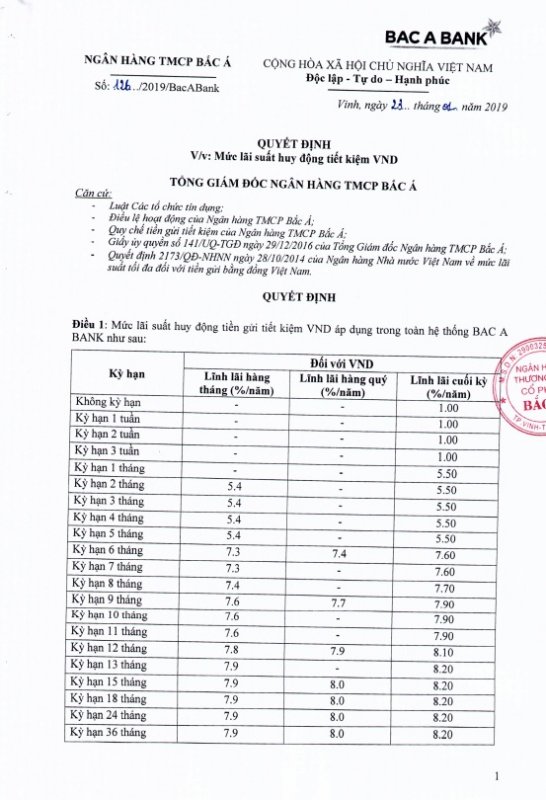

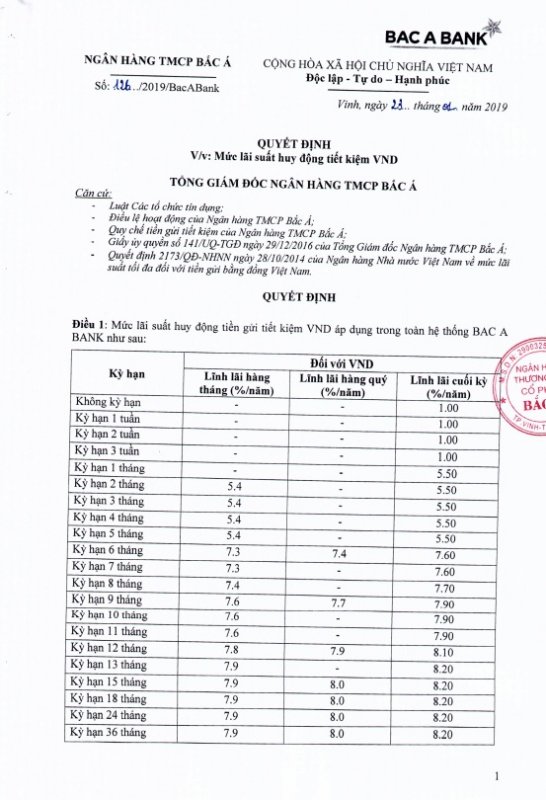

Và nhóm 3, gồm các ngân hàng cỡ nhỏ như NCB, Vietcapital Bank, BacABank, VietBank… Lãi suất chính là ưu điểm lớn nhất của các nhà băng này khi các khoản tiền gửi kỳ hạn 1 năm tại đây được hưởng mức lãi lên tới xấp xỉ 8%/năm. Tuy nhiên, nhược điểm lại là quy mô nhỏ, ít tên tuổi, thậm chí tại các thành phố lớn số lượng chi nhánh, phòng giao dịch cũng chỉ đếm trên đầu ngón tay.

Mặt bằng lãi suất các ngân hàng trong hệ thống phổ biến trong 3 nhóm.

Nếu xét về lãi suất, các ngân hàng nhỏ đang vượt trội hơn rất nhiều ngân hàng lớn. Thậm chí, cùng một kỳ hạn có ngân hàng nhỏ đưa ra mức lãi cao hơn tới 2%/năm so với những ngân hàng lớn. Tính ra, số tiền 100 triệu có thể sinh lời tốt hơn tới 2 triệu mỗi năm nếu lựa chọn gửi tại ngân hàng nhỏ.

Sau khi xem xét các yếu tố, tôi chọn ra mỗi nhóm một ngân hàng để mở sổ tiết kiệm thực tế gồm Vietinbank ở nhóm 1; MBBank ở nhóm 2 và Vietcapital Bank ở nhóm 3.

Bất ngờ với nhiều loại hình tiết kiệm

Ngày đầu tiên, khi tới một phòng giao dịch của Vietinbank, có khá nhiều người cũng mang tiền đến gửi tiết kiệm như tôi. Đa số là các khoản tiền không quá lớn, chỉ vài chục triệu đồng.

Đã tham khảo trước ở nhà nhưng khi đến phòng giao dịch tôi vẫn bất ngờ trước quá nhiều gói tiết kiệm khác nhau của các ngân hàng.

Trung bình, ngoài hình thức tiết kiệm thông thường, mỗi ngân hàng đều có thêm 4-5 gói tiết kiệm khác nhau với tính chất như tích lũy, ngắn hạn, dài hạn, học tập…

Theo các nhân viên ngân hàng, mỗi gói tiết kiệm sẽ hướng tới các đối tượng khách hàng khác nhau. Với những người thu nhập ổn định, có nhu cầu gửi tiền hàng tháng, tiết kiệm tích lũy sẽ mang lại lợi nhuận tối ưu nhất. Hay với những người thường xuyên phải xoay dòng tiền, gói tiết kiệm ngắn hạn sẽ mang lại lợi nhuận tốt hơn tiết kiệm thường.

Tuy nhiên, lãi suất cao hơn cũng đi kèm với nghĩa vụ, một trong những yêu cầu chính là không được tất toán trước hạn. Nếu tất toán trước hạn tôi sẽ không nhận được bất kỳ đồng tiền lãi nào từ các gói tiết kiệm ưu đãi này.

Ngoài tiết kiệm thường, các ngân hàng đều có rất nhiều hình thức tiết kiệm với nhiều tên gọi khác nhau.

Có lẽ, tôi nên tập trung vào tiết kiệm thường của các ngân hàng để dễ dàng so sánh hơn.

Loay hoay chọn kỳ hạn

Lãi suất tại các ngân hàng lớn mà cụ thể là Vietinbank quả thật khá thấp. Nếu tôi gửi 100 triệu trong 6 tháng, số tiền lãi tôi nhận được chỉ là 2,75 triệu đồng. Còn nếu gửi 1 năm, số tiền lãi nhận về sẽ là 6,8 triệu.

Thử nghĩ, 100 triệu trong suốt 1 năm mới sinh ra được 6,8 triệu đồng, số tiền còn không đủ để tôi trả tiền thuê nhà tại Hà Nội trong 2 tháng.

Việc có quá nhiều kỳ hạn cũng đặt ra câu hỏi nên chọn kỳ hạn nào để tối ưu lợi nhuận.

Sau khi tính toán, tôi nhận ra nếu lãi suất kỳ hạn dài cao hơn 0,1 điểm % kỳ hạn ngắn thì việc gửi tiền thành một kỳ hạn dài thay vì chia làm 2 kỳ hạn ngắn sẽ có lãi cao hơn. Có lẽ, các ngân hàng đã tính toán đến con số này nên luôn đưa ra mức lãi suất tốt nhất ở các kỳ hạn dài trên 1 năm.

Để dễ hiểu, nếu tôi gửi 100 triệu trong 1 năm, số lãi tôi nhận về sẽ cao hơn việc gửi thành 2 lần kỳ hạn 6 tháng. Tính toán này cũng đúng với việc gửi kỳ hạn 6 tháng có lãi cao hơn thay vì gửi 2 lần kỳ hạn 3 tháng.

Cùng ngày, tôi tới một phòng giao dịch của MBBank, vẫn các bước tương tự, mức tiền lời mỗi năm nếu tôi gửi 100 triệu vào đây sẽ là 6,9 triệu (tương đương 6,9%/năm).

Trong khi đó, nếu tôi chọn gửi vào ngân hàng Vietcapital Bank thì số tiền lãi một năm lại lên tới 8 triệu đồng (8%/năm).

Tuy nhiên, yếu điểm của không chỉ Vietcapital Bank mà nhiều ngân hàng nhỏ khác chính là mạng lưới phòng giao dịch.

Trong khi Vietcombank, BIDV và Vietinbank có trên dưới 20 chi nhánh, phòng giao dịch tại Hà Nội, thì con số bên phía Vietcapital Bank chỉ là 6, con số bên phía NCB cũng là dưới 10 phòng giao dịch.

Nếu chọn gửi tiết kiệm tại các ngân hàng nhỏ này, tôi sẽ phải chấp nhận hạn chế về mạng lưới giao dịch cũng như số ATM của ngân hàng trên bịa bàn Hà Nội. Chưa kể tới mỗi lần xử lý sự cố, đáo hạn... tôi sẽ khá khó khăn để tìm được một phòng giao dịch của ngân hàng này.

Và nếu thời gian từ khi tôi có ý định gửi tiền cho tới khi cầm trên tay cuốn sổ tiết kiệm của ngân hàng là 2 ngày, thì thời gian tìm ngân hàng và chốt kỳ hạn gửi đã chiếm tới 90% trong đó. Các thủ tục khi đã chốt số tiền, kỳ hạn được nhân viên ngân hàng hoàn thành rất nhanh chỉ mất vài ba phút là tôi đã có thể cầm sổ tiết kiệm về và an tâm về khoản tiền gửi của mình.

Với trải nghiệm đi gửi tiết kiệm tôi cũng được giải đáp thêm một số thắc mắc về tình hình huy động - cho vay của ngân hàng dịp cuối năm.

Theo đó, mọi người vẫn nghĩ cuối năm nhu cầu gửi tiền của người dân sẽ tăng lên vì có thêm nhiều khoản tiền thưởng, nhưng thực chất tiền thưởng cũng rút từ ngân hàng mà ra. Vì thế nhân viên ngân hàng đều cho biết nhìn chung huy động về cuối năm đều giảm mạnh do rất nhiều doanh nghiệp phải rút tiền để chi thưởng tết cho nhân viên, và nhiều người rút tiền về quê ăn Tết.

Nguồn: News.zing.vn

“Khi mình xuất phát từ 0 đồng, kiếm ra 1 tỷ đồng đã rất khó; nhưng có sẵn 1 tỷ đồng mà giữ được số tiền đó rồi phát triển cho nó thành 3 tỷ đồng còn khó gấp nhiều lần. Giữ tiền không phải là chuyện dễ”, đây là lời của Shark Đặng Hồng Anh nói với Zing trong một cuộc trao đổi gần đây.

Và đến khi mang tiền đi gửi ngân hàng, tôi mới thấy việc kiếm lời trên chính đồng tiền của mình không phải chuyện đơn giản.

Chưa nói tới việc đầu tư kinh doanh, chỉ riêng việc đem tiền gửi tiết kiệm đã khiến tôi đau đầu không biết nên gửi theo cách nào, ngân hàng nào, kỳ hạn bao lâu có lời nhất.

Dĩ nhiên, nếu chỉ mang tiền ra một chi nhánh ngân hàng rồi mở một sổ tiết kiệm thông thường thì mọi chuyện đã đơn giản hơn rất nhiều, và các ngân hàng cũng đã không phải đưa ra hàng loạt gói tiết kiệm, lãi suất khác nhau.

Đau đầu chọn ngân hàng

Thử thách đầu tiên chính là chọn ngân hàng nào để gửi tiết kiệm. Hiện nay, cả hệ thống có tới 57 đơn vị hoạt động gồm các ngân hàng thương mại trong nước, ngân hàng vốn nước ngoài và các ngân hàng liên doanh.

“Cứ ngân hàng to, có vốn Nhà nước mà gửi cho an toàn”, đây là câu trả lời tôi nhận được nhiều nhất khi nhờ tới sự tư vấn của những người thân nên gửi tiền tiết kiệm vào đâu.

Hiện cả nước có hàng chục ngân hàng thương mại đang hoạt động với mức lãi suất chênh lệch khác nhau. Ảnh: Ngô Minh.

Cá nhân tôi hiểu việc an toàn hay kém an toàn khi gửi tiền ngân hàng chỉ là yếu tố tâm lý. Thực chất, ngân hàng lớn hay nhỏ đều chịu sự quản lý và tuân thủ các quy định của Ngân hàng Nhà nước. Nếu nói gửi tiền vào ngân hàng nhỏ kém an toàn hơn thì không chính xác. Tuy nhiên, mạng lưới chi nhánh, phòng giao dịch, ATM và một phần thanh khoản thì đúng điểm yếu của nhóm ngân hàng nhỏ.

Tôi đã phải dành ra một ngày chỉ để tham khảo biểu lãi suất các ngân hàng thương mại trong nước hiện nay và nhận ra nếu gửi tiền kỳ hạn dưới 6 tháng, chênh lệch lãi suất giữa ngân hàng lớn - nhỏ không nhiều. Vì các khoản tiền gửi dưới 6 tháng hiện nay đều bị kiểm soát trần lãi suất huy động là 5,5%/năm, và ngân hàng cũng chủ yếu đã đẩy lãi suất các kỳ hạn này sát trần.

Tuy nhiên, với kỳ hạn dài trên 12 tháng, chênh lệch lãi suất giữa ngân hàng lớn và nhỏ lại rất cao.

Sau khi tìm hiểu, tôi chia các ngân hàng ra thành 3 nhóm:

Nhóm 1, gồm các ngân hàng có vốn sở hữu của Nhà nước như Agribank, BIDV, Vietinbank, Vietcombank và một vài NHTM lớn như ACB, Techcombank… Nhóm này có mạng lưới phòng giao dịch, ATM khá lớn, thuận lợi cho việc giao dịch ở nhiều nơi. Tuy nhiên, lãi suất tiết kiệm khá thấp, đều dưới 7%/năm.

Nhóm 2, gồm các NHTM mại tư nhân lớn như MBBank, VPBank, SHB, Sacombank, Lienvietpostbank… Ưu điểm của nhóm này là đa dạng về mặt lãi suất và nhiều ưu đãi, mạng lưới ATM, phòng giao dịch cũng khá lớn tại các thành phố lớn như Hà Nội hay TP.HCM. Lãi suất gửi tiền dài hạn nhóm này dao động trong khoảng 6,9-7,5%/năm.

Và nhóm 3, gồm các ngân hàng cỡ nhỏ như NCB, Vietcapital Bank, BacABank, VietBank… Lãi suất chính là ưu điểm lớn nhất của các nhà băng này khi các khoản tiền gửi kỳ hạn 1 năm tại đây được hưởng mức lãi lên tới xấp xỉ 8%/năm. Tuy nhiên, nhược điểm lại là quy mô nhỏ, ít tên tuổi, thậm chí tại các thành phố lớn số lượng chi nhánh, phòng giao dịch cũng chỉ đếm trên đầu ngón tay.

Mặt bằng lãi suất các ngân hàng trong hệ thống phổ biến trong 3 nhóm.

Nếu xét về lãi suất, các ngân hàng nhỏ đang vượt trội hơn rất nhiều ngân hàng lớn. Thậm chí, cùng một kỳ hạn có ngân hàng nhỏ đưa ra mức lãi cao hơn tới 2%/năm so với những ngân hàng lớn. Tính ra, số tiền 100 triệu có thể sinh lời tốt hơn tới 2 triệu mỗi năm nếu lựa chọn gửi tại ngân hàng nhỏ.

Sau khi xem xét các yếu tố, tôi chọn ra mỗi nhóm một ngân hàng để mở sổ tiết kiệm thực tế gồm Vietinbank ở nhóm 1; MBBank ở nhóm 2 và Vietcapital Bank ở nhóm 3.

Bất ngờ với nhiều loại hình tiết kiệm

Ngày đầu tiên, khi tới một phòng giao dịch của Vietinbank, có khá nhiều người cũng mang tiền đến gửi tiết kiệm như tôi. Đa số là các khoản tiền không quá lớn, chỉ vài chục triệu đồng.

Đã tham khảo trước ở nhà nhưng khi đến phòng giao dịch tôi vẫn bất ngờ trước quá nhiều gói tiết kiệm khác nhau của các ngân hàng.

Trung bình, ngoài hình thức tiết kiệm thông thường, mỗi ngân hàng đều có thêm 4-5 gói tiết kiệm khác nhau với tính chất như tích lũy, ngắn hạn, dài hạn, học tập…

Theo các nhân viên ngân hàng, mỗi gói tiết kiệm sẽ hướng tới các đối tượng khách hàng khác nhau. Với những người thu nhập ổn định, có nhu cầu gửi tiền hàng tháng, tiết kiệm tích lũy sẽ mang lại lợi nhuận tối ưu nhất. Hay với những người thường xuyên phải xoay dòng tiền, gói tiết kiệm ngắn hạn sẽ mang lại lợi nhuận tốt hơn tiết kiệm thường.

Tuy nhiên, lãi suất cao hơn cũng đi kèm với nghĩa vụ, một trong những yêu cầu chính là không được tất toán trước hạn. Nếu tất toán trước hạn tôi sẽ không nhận được bất kỳ đồng tiền lãi nào từ các gói tiết kiệm ưu đãi này.

Ngoài tiết kiệm thường, các ngân hàng đều có rất nhiều hình thức tiết kiệm với nhiều tên gọi khác nhau.

Có lẽ, tôi nên tập trung vào tiết kiệm thường của các ngân hàng để dễ dàng so sánh hơn.

Loay hoay chọn kỳ hạn

Lãi suất tại các ngân hàng lớn mà cụ thể là Vietinbank quả thật khá thấp. Nếu tôi gửi 100 triệu trong 6 tháng, số tiền lãi tôi nhận được chỉ là 2,75 triệu đồng. Còn nếu gửi 1 năm, số tiền lãi nhận về sẽ là 6,8 triệu.

Thử nghĩ, 100 triệu trong suốt 1 năm mới sinh ra được 6,8 triệu đồng, số tiền còn không đủ để tôi trả tiền thuê nhà tại Hà Nội trong 2 tháng.

Việc có quá nhiều kỳ hạn cũng đặt ra câu hỏi nên chọn kỳ hạn nào để tối ưu lợi nhuận.

Sau khi tính toán, tôi nhận ra nếu lãi suất kỳ hạn dài cao hơn 0,1 điểm % kỳ hạn ngắn thì việc gửi tiền thành một kỳ hạn dài thay vì chia làm 2 kỳ hạn ngắn sẽ có lãi cao hơn. Có lẽ, các ngân hàng đã tính toán đến con số này nên luôn đưa ra mức lãi suất tốt nhất ở các kỳ hạn dài trên 1 năm.

Để dễ hiểu, nếu tôi gửi 100 triệu trong 1 năm, số lãi tôi nhận về sẽ cao hơn việc gửi thành 2 lần kỳ hạn 6 tháng. Tính toán này cũng đúng với việc gửi kỳ hạn 6 tháng có lãi cao hơn thay vì gửi 2 lần kỳ hạn 3 tháng.

Cùng ngày, tôi tới một phòng giao dịch của MBBank, vẫn các bước tương tự, mức tiền lời mỗi năm nếu tôi gửi 100 triệu vào đây sẽ là 6,9 triệu (tương đương 6,9%/năm).

Trong khi đó, nếu tôi chọn gửi vào ngân hàng Vietcapital Bank thì số tiền lãi một năm lại lên tới 8 triệu đồng (8%/năm).

Tuy nhiên, yếu điểm của không chỉ Vietcapital Bank mà nhiều ngân hàng nhỏ khác chính là mạng lưới phòng giao dịch.

Trong khi Vietcombank, BIDV và Vietinbank có trên dưới 20 chi nhánh, phòng giao dịch tại Hà Nội, thì con số bên phía Vietcapital Bank chỉ là 6, con số bên phía NCB cũng là dưới 10 phòng giao dịch.

Nếu chọn gửi tiết kiệm tại các ngân hàng nhỏ này, tôi sẽ phải chấp nhận hạn chế về mạng lưới giao dịch cũng như số ATM của ngân hàng trên bịa bàn Hà Nội. Chưa kể tới mỗi lần xử lý sự cố, đáo hạn... tôi sẽ khá khó khăn để tìm được một phòng giao dịch của ngân hàng này.

Và nếu thời gian từ khi tôi có ý định gửi tiền cho tới khi cầm trên tay cuốn sổ tiết kiệm của ngân hàng là 2 ngày, thì thời gian tìm ngân hàng và chốt kỳ hạn gửi đã chiếm tới 90% trong đó. Các thủ tục khi đã chốt số tiền, kỳ hạn được nhân viên ngân hàng hoàn thành rất nhanh chỉ mất vài ba phút là tôi đã có thể cầm sổ tiết kiệm về và an tâm về khoản tiền gửi của mình.

Với trải nghiệm đi gửi tiết kiệm tôi cũng được giải đáp thêm một số thắc mắc về tình hình huy động - cho vay của ngân hàng dịp cuối năm.

Theo đó, mọi người vẫn nghĩ cuối năm nhu cầu gửi tiền của người dân sẽ tăng lên vì có thêm nhiều khoản tiền thưởng, nhưng thực chất tiền thưởng cũng rút từ ngân hàng mà ra. Vì thế nhân viên ngân hàng đều cho biết nhìn chung huy động về cuối năm đều giảm mạnh do rất nhiều doanh nghiệp phải rút tiền để chi thưởng tết cho nhân viên, và nhiều người rút tiền về quê ăn Tết.

Nguồn: News.zing.vn

Chỉnh sửa cuối: