Ngân hàng Thế giới, Bộ Tài chính và thuế giá trị gia tăng

Thứ Sáu, 22/9/2017, 08:58 (GMT+7)

Trần Ngọc Thơ

Tăng thuế giá trị gia tăng không hoặc ít tác động đến người nghèo và chỉ làm tăng CPI “một lần” luôn là “kim chỉ nam” mà Ngân hàng Thế giới, Quỹ Tiền tệ quốc tế tư vấn cho các nước đang phát triển. Ảnh: Thành Hoa

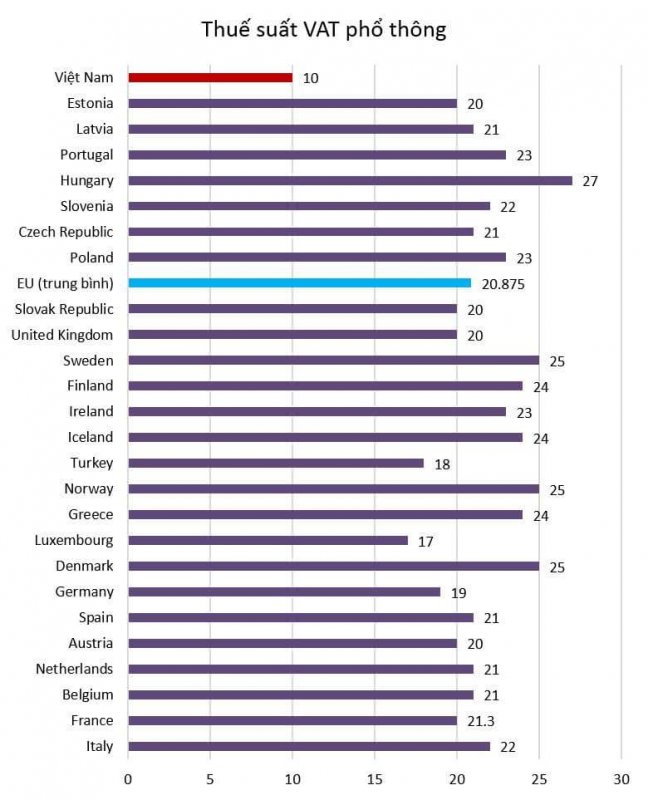

(TBKTSG) - Kinh tế gia trưởng Ngân hàng Thế giới (WB) tại Việt Nam cho rằng thuế suất thuế giá trị gia tăng (GTGT) thấp thực sự mang lại lợi ích cho người giàu hơn người nghèo để từ đó đề xuất tăng thuế.

Tương tự, lãnh đạo Bộ Tài chính cũng cho rằng tăng thuế GTGT thì người nghèo không bị tác động lớn. Về tác động tăng thuế GTGT đến lạm phát, Bộ Tài chính và WB đều cho rằng đang phối hợp nghiên cứu, nói vậy chứ họ đã trả lời ngay: tác động không lớn, chỉ làm tăng CPI “một lần” trong khoảng 0,06-0,39%. Tăng thuế GTGT không hoặc ít tác động đến người nghèo và chỉ làm tăng CPI “một lần” luôn là “kim chỉ nam” mà WB, Quỹ Tiền tệ quốc tế (IMF) tư vấn cho các nước đang phát triển.

“Học thuyết WB” toàn cầu về thuế GTGT

Nhiều tổ chức phi chính phủ đã tỏ ra quan ngại về cách mà WB, IMF tư vấn chính sách thuế ở các nước đang phát triển. Điển hình là Oxfam (2011), khi họ cho rằng các nước đã bị IMF và các chủ nợ quốc tế tác động quá mức trong xây dựng các chính sách thuế và ngày càng mất đi tính tự chủ trong các quyết định cải cách thuế do lệ thuộc quá nhiều vào các “học thuyết” của các chủ nợ, hoặc dưới dạng tư vấn hoặc như nội dung bắt buộc để nhận được các khoản vay nợ. Oxfam luôn nhấn mạnh việc tập trung quá nhiều vào hệ thống thuế mang tính lũy thoái như thuế GTGT để gia tăng tính hiệu quả nhằm mục đích chính tăng thu cho chính phủ chỉ là một giải pháp ngắn hạn mà không chú tâm nhiều đến những bất công của việc tăng thuế GTGT.

Những góc khuất của thuế GTGT như cách mà Oxfam dẫn ra có rất nhiều trong các nghiên cứu nhưng chưa bao giờ được WB hay IMF đề cập thấu đáo. Chẳng hạn, nhiều nghiên cứu phát hiện thuế GTGT thực sự là “cỗ máy in tiền” vì nó tăng nguồn thu cho chính phủ quá tiện lợi, là loại thuế vô hình mà người dân ít nhận biết được. Việc liên tục có những hội chứng tăng thuế GTGT ở rất nhiều nước như càng minh họa thêm cho hiệu lực của cỗ máy in tiền này. Hay nhiều nghiên cứu cho thấy tăng thuế GTGT luôn đi kèm theo một chính phủ ngày càng phình to với việc chi tiêu chính phủ và thâm hụt tài khóa quốc gia gia tăng liên tục ở các nước do tâm lý ỷ lại lúc nào cũng có sẵn máy in tiền.

Ở Việt Nam, sau 20 năm kể từ khi áp dụng thuế GTGT đến nay, chi thường xuyên để nuôi sống bộ máy hành chính ngày càng tăng nhanh và mất kiểm soát lại không thấy nghiên cứu nào của WB, IMF hay Bộ Tài chính đề cập. Còn tác động đến lạm phát, nhiều phân tích cho thấy các cú sốc tăng thuế gián thu như thuế GTGT ảnh hưởng đến lạm phát mạnh và lâu dài hơn WB nghĩ.

Có phải thuế GTGT ở hầu hết các nước là loại thuế có tính lũy tiến?

Nay nếu tăng thuế GTGT cũng có nghĩa chúng ta đang tiến dần đến những vấn đề nhạy cảm nhất về chính trị và đạo đức của chính sách thuế, phí.

Nói thuế GTGT là lũy tiến cũng có nghĩa WB hàm ý đây là loại thuế công bằng nhất vì người có thu nhập cao luôn nộp thuế nhiều hơn người có thu nhập thấp. Chương 1 trong nghiên cứu của WB (2003) đúc kết rằng hầu hết các nước châu Á và châu Phi trong mẫu nghiên cứu đều cho thấy thuế GTGT là loại thuế lũy tiến. Đối với nước ta, trong một báo cáo của WB mang tên Cải cách thuế ở Việt Nam (2011), các tác giả cho rằng dù nhìn ở góc độ thu nhập hay chi tiêu, thuế GTGT đều có tính lũy tiến, các hộ gia đình càng giàu, dù xếp theo chi tiêu hay thu nhập, càng phải chịu gánh nặng thuế lớn hơn so với các hộ gia đình nghèo. Vì vậy không có gì lạ khi đề xuất tăng thuế GTGT mới đây của kinh tế gia trưởng WB tại Việt Nam trên thực tế cũng chỉ lặp lại đúng các nghiên cứu của họ cách đây sáu năm là tăng thuế chỉ có thiệt cho người giàu.

Nếu chỉ chú trọng phản bác lập luận của WB bằng dữ liệu chi tiêu và thu nhập của hộ gia đình, có khả năng WB hay Bộ Tài chính sẽ sử dụng bộ dữ liệu khảo sát mới để bảo vệ bằng được lập luận của mình. Đây là cách mà WB đã sử dụng ở Việt Nam năm 2011 và mới đây để chứng minh thuế GTGT mang tính lũy tiến tự nhiên. Nếu công tâm, thay vì WB chỉ dựa vào kết quả và phương pháp do chính mình thực hiện, họ nên đối chiếu với các nghiên cứu khác trước khi kết luận. Trên thực tế, WB phần nào cũng cho thấy sự thận trọng của mình khi nhận định phương pháp nghiên cứu của họ do vẫn còn mang tính cơ học (chỉ dựa vào thu nhập và chi tiêu của các hộ gia đình) nên có thể phản ảnh không chính xác thực tế. Ngược lại, lãnh đạo Bộ Tài chính lại mạnh mẽ hơn, chỉ cần dựa vào con số “cơ học” thu nhập và chi tiêu đã kết luận ngay tăng thuế GTGT ít, thậm chí không có ảnh hưởng đến người nghèo.

Cần hiểu đúng về tính công bằng của thuế, nhất là trong điều kiện Việt Nam

Cách đây hàng trăm năm, nhiều nhà kinh tế và tư tưởng lớn đã bàn thảo nhiều về tính công bằng của thuế. Nghĩa nguyên thủy về tính công bằng của thuế chính là dựa trên nguyên tắc “có khả năng gánh chịu”. Trải qua quá trình lịch sử, tính công bằng thuế hiện nay thường được diễn dịch thành nguyên tắc “có khả năng chi trả”. Tuy nhiên hai khái niệm “có khả năng gánh chịu” và “có khả năng chi trả” là khác nhau hoàn toàn.

Nghĩa ban đầu của nguyên tắc “có khả năng gánh chịu” hàm ý bất kỳ loại thuế nào khi áp đặt lên bất kỳ ai cần phải dựa trên “gánh nặng thuế”. Các nguyên lý thuế cơ bản này đã được Montesquieu (1748), Adam Smith (1776), Jeremy Bentham (1832), David Ricardo (1817) và John Stuart Mill (1848) đề cập đến. Gần đây, John Harsanyi (giải Nobel kinh tế 1994) đã đề cập lại nguyên tắc này khi cho rằng một chính sách thuế tối ưu phải được thiết kế dựa trên khả năng gánh chịu thuế của họ. Đây là điểm xuất phát đầu tiên và quan trọng bậc nhất để hiểu được khía cạnh công bằng trong hệ thống thuế hiện đại ngày nay.

Ví dụ, một người có thu nhập một tháng là 3 triệu đồng, nếu chưa tính thuế GTGT thì họ chi tiêu cho ăn uống, nhà ở tối thiểu là 3 triệu đồng. Như vậy họ không còn gì để nộp thuế. Những người nghèo này đáng lý không phải nộp bất cứ một loại thuế nào. Tuy nhiên do có thuế GTGT 10% nên chi tiêu của họ bây giờ là 3,3 triệu (thay vì 3 triệu) nên thu nhập của họ còn lại sau khi chi tiêu là -0,3 triệu đồng. Điều này đồng nghĩa với việc họ phải đi vay 0,3 triệu đồng để đóng thuế GTGT (họ có khả năng chi trả nhưng không có khả năng gánh chịu). Vì những bất hợp lý như thế mà một số nhà kinh tế cho rằng nên bãi bỏ thuế GTGT. Trong hệ thống thuế ngày nay, do không thể hủy bỏ sắc thuế này thì tăng thuế cũng đồng nghĩa với bất công ngày càng chồng chất.

Nói một cách khái quát, gánh nặng thuế là tỷ số giữa số thuế phải nộp trên thu nhập có khả năng chịu thuế. Trong ví dụ trên, nếu thuế GTGT càng tăng cao, thu nhập chịu thuế càng tiến về 0 và thậm chí là số âm, từ đó tỷ số gánh nặng thuế tiến tới vô hạn. Gánh nặng thuế sẽ là bất tận qua nhiều thế hệ trong gia đình. Để không bớt đi phần thực phẩm, y tế, và học tập mỗi ngày, các hộ gia đình nghèo phải vay nợ thêm để chi trả tiền thuế GTGT khi mua hàng và sau đó họ phải trả nợ từ thế hệ này sang thế hệ khác.

Hiểu được bản chất tính công bằng của thuế như trên để khẳng định dứt khoát thuế GTGT là loại thuế lũy thoái từ trong thuộc tính tự nhiên. Bất kỳ các khảo sát, các thống kê của WB hay của Bộ Tài chính, trong bất kỳ giai đoạn phát triển nào của nền kinh tế, nếu không phản ảnh đúng tính chất này thì cần xem xét lại phương pháp nghiên cứu.

Trong bất kỳ trường hợp nào, tăng thuế GTGT cũng đồng nghĩa với việc 40% hộ nghèo nhất và tầng lớp thu nhập trung bình trong xã hội sẽ bị ảnh hưởng nặng nề nhất. Người nghèo thậm chí không đủ tiền để mua lương thực còn người có thu nhập trung bình thậm chí cũng khó lòng lo đủ tiền cho con cái ăn học đàng hoàng. Đó là ta chưa nói đến tầng tầng lớp lớp các loại thuế, phí khác hiện đang trút hết lên cuộc sống của họ mỗi ngày.

Nay nếu tăng thuế GTGT cũng có nghĩa chúng ta đang tiến dần đến những vấn đề nhạy cảm nhất về chính trị và đạo đức của chính sách thuế, phí. Như để trấn an, báo cáo của WB (2011) về cải cách thuế ở Việt Nam có nhận định “ngay cả thuế lũy thoái cũng có thể đáng mong muốn nếu chi tiêu được bảo đảm hoàn lại nhiều hơn cho người nghèo”. Tuy nhiên đây là một phép hoán đổi không hoàn hảo giữa thực tế (nộp thuế nhiều) và tương lai (được hoàn lại) khi người dân thấy thực tế tình trạng chi tiêu lãng phí và tham nhũng không được cải thiện nhiều.

Trên kho dữ liệu của WB công bố gần đây cũng chỉ thấy toàn những đề xuất cải cách thuế thuần túy tập trung vào tính hiệu quả tăng thu cho ngân sách. Điều đặc biệt là hầu như WB không có các nghiên cứu và đề xuất cắt giảm thuế. Nhưng đâu có gì lạ khi WB luôn đứng trên lập trường của chủ nợ hiến kế cho con nợ kiếm được thật nhiều tiền. Vấn đề là trong khi vẫn còn nhiều giải pháp thay thế khác mà tất cả vẫn bất chấp để tăng thuế thì thật không công bằng chút nào.

http://mobile.thesaigontimes.vn/tinbaichitiet/164796/