- Biển số

- OF-519810

- Ngày cấp bằng

- 5/7/17

- Số km

- 1

- Động cơ

- 176,610 Mã lực

- Tuổi

- 46

Hôm nay, VPBank sẽ niêm yết 1,33 tỷ cổ phiếu trên HOSE với giá khởi điểm 39 ngàn đồng/cổ phiếu. Đây là mức giá cao nhất trong 15 cổ phiếu ngân hàng đang niêm yết trên cả ba sàn giao dịch HOSE, HNX và UPCom.

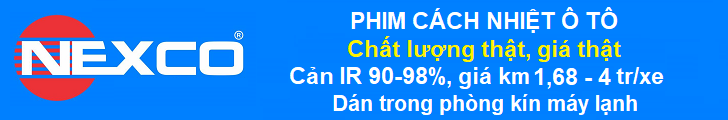

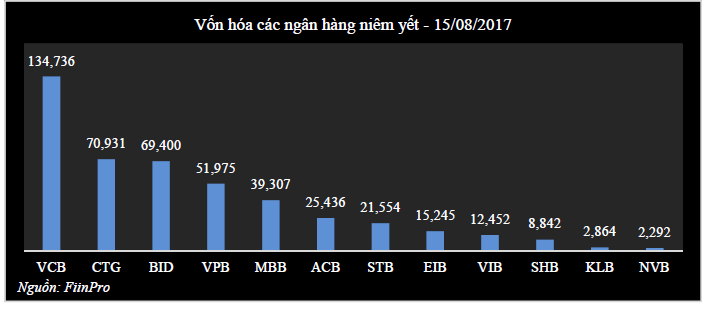

Quy mô vốn hóa của VPBank ở mức giá này vào khoảng 51 nghìn tỷ đồng (2,3 tỷ USD), vẫn sẽ xếp sau Vietcombank, BIDV và Vietinbank, nhưng so với các ngân hàng nhóm sau như MBB và VIB lại cao hơn nhiều.

Mức giá này được đưa ra dựa trên mức giá hợp lý mà đơn vị tư vấn niêm yết của VPBank là CTCK Bản Việt định giá ngân hàng này theo như bản cáo bạch là 40.108 đồng/cổ phiếu.

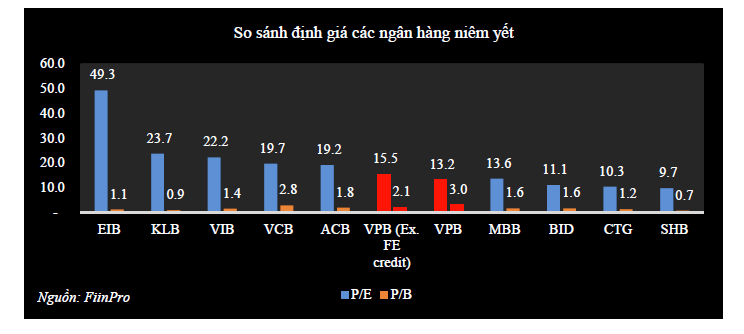

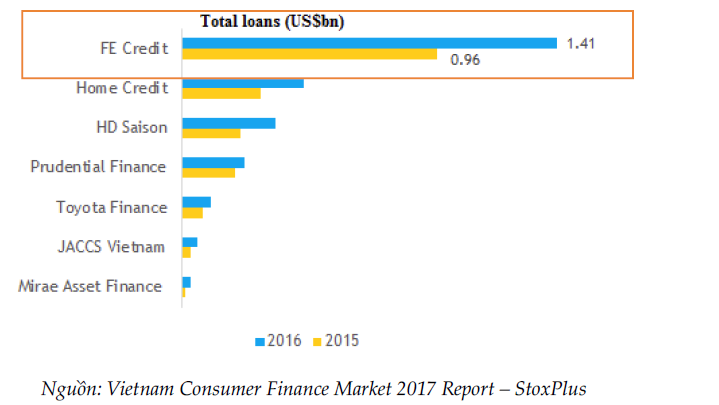

Theo đó, Bản Việt đã sử dụng 2 phương pháp cơ bản để xác định mức giá trên là phương pháp so sánh hệ số PE (giá trên thu nhập) và PB (giá trên giá trị sổ sách). Sáu ngân hàng được sử dụng để so sánh là BIDV, Vietcombank, Vietinbank, ACB, MBBank và VIB.

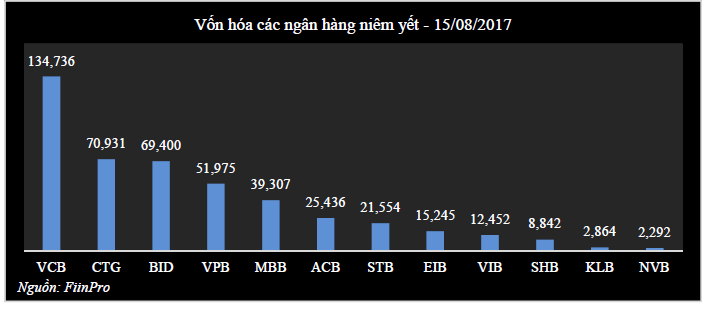

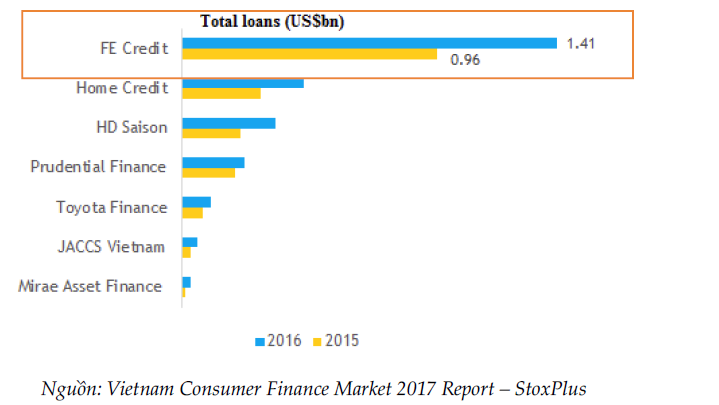

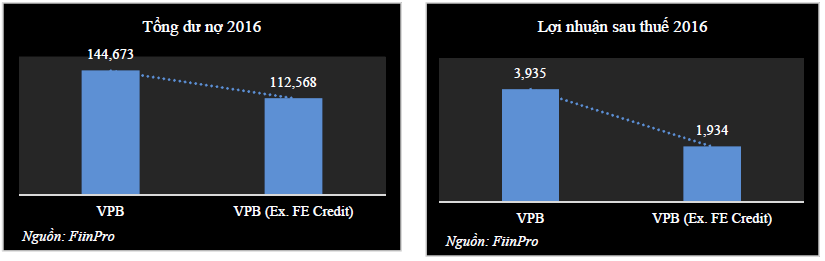

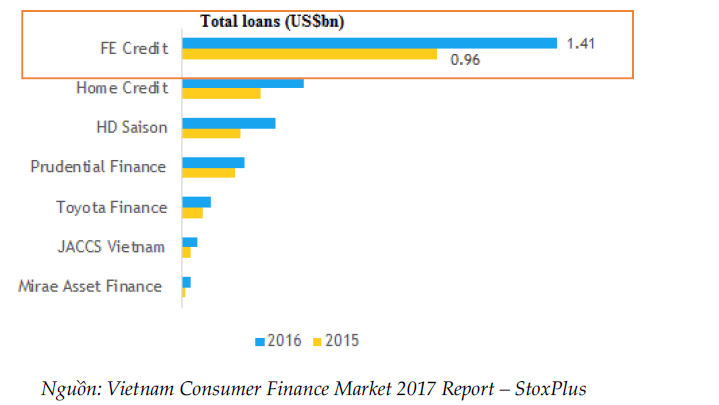

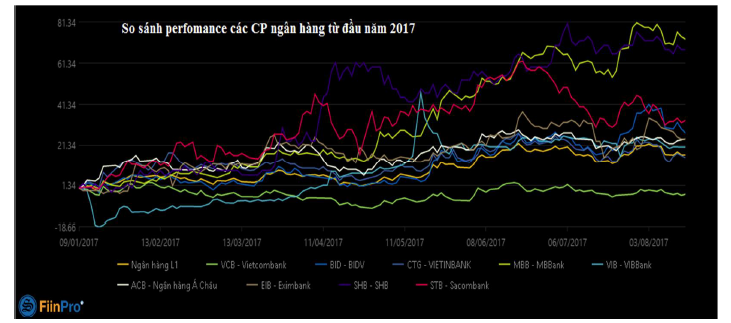

Tuy nhiên, việc so sánh PE và PB của VPBank với các ngân hàng niêm yết trên theo số liệu của chúng tôi thì nhà đầu tư cần được xem xét một cách thấu đáo hơn do ảnh hưởng của FE Credit. Công ty tài chính tiêu dùng này hiện đóng góp 22% tổng dư nợ cho vay và 51% tổng lợi nhuận của VPBank năm 2016. Trong khi VPBank vẫn duy trì mảng ngân hàng bán lẻ như các ngân hàng khác trên thị trường.

Do đó, khi so sánh với các ngân hàng khác, định giá của VPBank cần được loại bỏ đóng góp của mảng tài chính tiêu dùng thông qua công ty FE Credit.

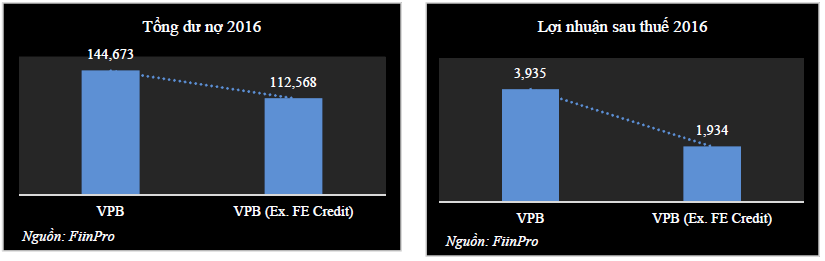

Giá trị của FE Credit (dùng để loại trừ) có thể được xác định hợp lý thông qua các thương vụ M&A công ty tài chính tiêu dùng diễn ra gần đây như giao dịch Credit Saison đầu tư 49% vào HDFinance và một số thương vụ khác mà nước ngoài đầu tư vào công ty tài chính Việt Nam. Bằng phương pháp này, theo tính toán của tác giả, FE Credit có thể được định giá ở mức xung quanh 1 tỷ USD, dựa trên quy mô danh mục cho vay và hệ số giá/vốn chủ sở hữu. Dĩ nhiên, FE Credit có thể được định giá cao hơn do thặng dư định giá từ vị thế và nền tảng cũng như rủi ro nợ xấu của FE Credit.

Điều này có nghĩa là, định giá của VPBank còn lại khoảng 1,4 tỷ USD, tương đương với mức giá khoảng 22.500 đồng/ cổ phiếu. Khi đó chỉ số PE ở mức 15.5 lần và PB ở mức 2.1 lần. So sánh với các ngân hàng đang niêm yết, các chỉ số định giá này của VPBank có sự tương đồng và hợp lý hơn.

Mặc dù vậy, điều mà nhà đầu tư quan tâm hơn là sau khi niêm yết, giá cổ phiếu VPBank diễn biến như thế nào.

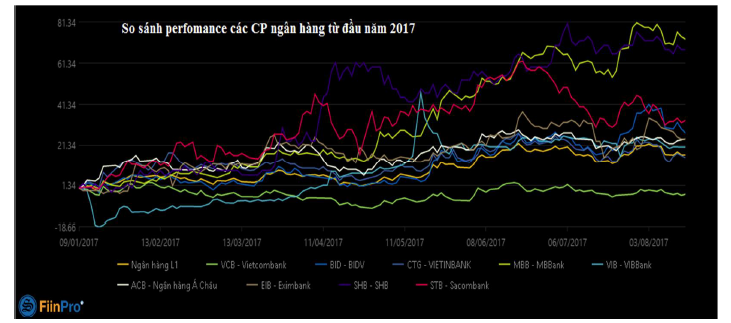

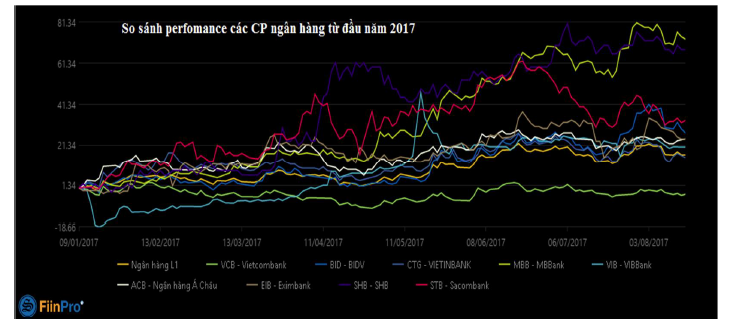

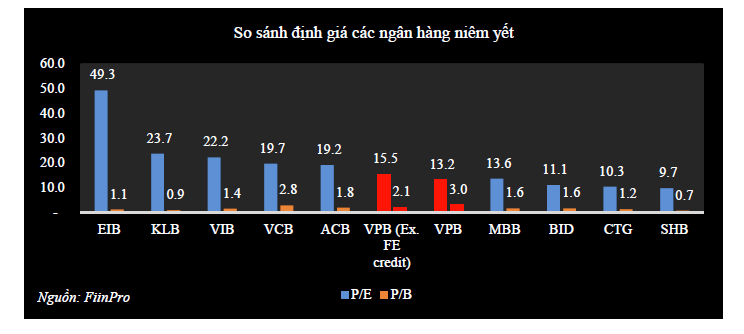

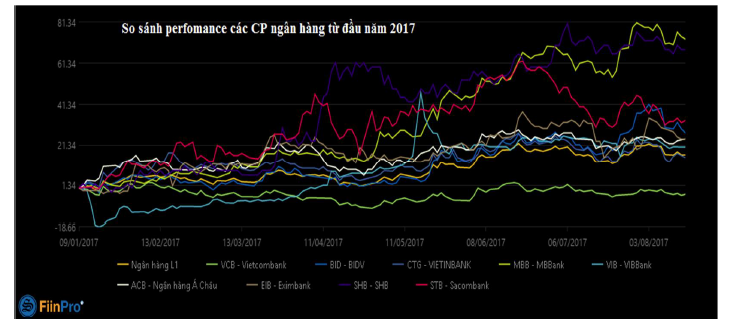

Tính từ đầu năm đến nay, các cổ phiếu ngân hàng đều tăng mạnh và tạo ra mức tăng trung bình 22% cho ngành này. Cổ phiếu MBB thậm chí đã tăng 78% còn cổ phiếu SHB tăng 68%. Điều này có nghĩa là tiềm năng tiếp tục tăng giá của cổ phiếu ngân hàng là không cao trong ngắn hạn.

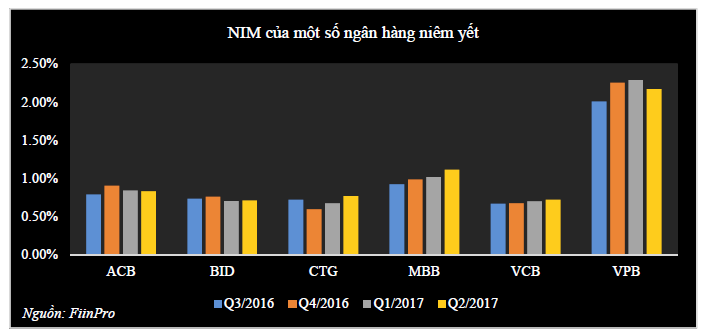

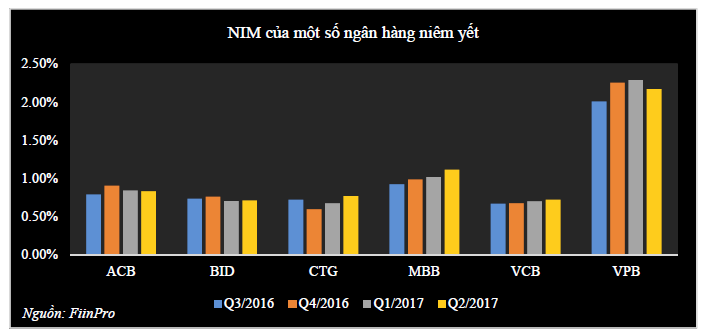

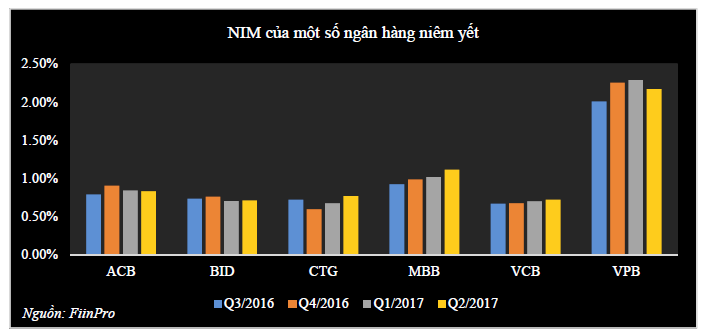

Và điểm quan trọng chỉ số lợi nhuận biên (NIM – Net Interest Margin) của VPB có sự suy giảm trong quý II/2017. Ngoại trừ MBB, số liệu của chúng tôi cũng chỉ ra rằng NIM và lợi nhuận ròng của một số ngân hàng cũng có dấu hiệu giảm nhẹ. Ví dụ Vietinbank, nếu loại khoản lợi nhuận bất thường 200 tỷ VND thì lợi nhuận của Vietinbank trong quý 2/2017 không tăng nhiều so với cùng kỳ năm 2016 trong khi đó quy mô dư nợ của CTG đã tăng mạnh theo mức bình quân của thị trường. Đây có thể là dấu hiệu dẫn đến việc các ngân hàng đã phân bổ đầu tư vào trái phiếu chính phủ, kể cả một số kỳ hạn rất dài từ 15 đến 30 năm, vốn trước đó chỉ dành cho các công ty bảo hiểm.

Có thể nhận xét rằng, các ngân hàng cần phải giải ngân nguồn vốn vào nơi có sinh lời nhất định trong hoạt động cho vay chưa thể tăng trưởng nhanh một cách bền vững, nhằm giữ NIM và đảm bảo mức lợi nhuận kế hoạch cả năm 2017.

Dữ liệu trong bài viết được cung cấp bởi FiinPro Platform của StoxPlus.

Quy mô vốn hóa của VPBank ở mức giá này vào khoảng 51 nghìn tỷ đồng (2,3 tỷ USD), vẫn sẽ xếp sau Vietcombank, BIDV và Vietinbank, nhưng so với các ngân hàng nhóm sau như MBB và VIB lại cao hơn nhiều.

Mức giá này được đưa ra dựa trên mức giá hợp lý mà đơn vị tư vấn niêm yết của VPBank là CTCK Bản Việt định giá ngân hàng này theo như bản cáo bạch là 40.108 đồng/cổ phiếu.

Theo đó, Bản Việt đã sử dụng 2 phương pháp cơ bản để xác định mức giá trên là phương pháp so sánh hệ số PE (giá trên thu nhập) và PB (giá trên giá trị sổ sách). Sáu ngân hàng được sử dụng để so sánh là BIDV, Vietcombank, Vietinbank, ACB, MBBank và VIB.

Tuy nhiên, việc so sánh PE và PB của VPBank với các ngân hàng niêm yết trên theo số liệu của chúng tôi thì nhà đầu tư cần được xem xét một cách thấu đáo hơn do ảnh hưởng của FE Credit. Công ty tài chính tiêu dùng này hiện đóng góp 22% tổng dư nợ cho vay và 51% tổng lợi nhuận của VPBank năm 2016. Trong khi VPBank vẫn duy trì mảng ngân hàng bán lẻ như các ngân hàng khác trên thị trường.

Do đó, khi so sánh với các ngân hàng khác, định giá của VPBank cần được loại bỏ đóng góp của mảng tài chính tiêu dùng thông qua công ty FE Credit.

Giá trị của FE Credit (dùng để loại trừ) có thể được xác định hợp lý thông qua các thương vụ M&A công ty tài chính tiêu dùng diễn ra gần đây như giao dịch Credit Saison đầu tư 49% vào HDFinance và một số thương vụ khác mà nước ngoài đầu tư vào công ty tài chính Việt Nam. Bằng phương pháp này, theo tính toán của tác giả, FE Credit có thể được định giá ở mức xung quanh 1 tỷ USD, dựa trên quy mô danh mục cho vay và hệ số giá/vốn chủ sở hữu. Dĩ nhiên, FE Credit có thể được định giá cao hơn do thặng dư định giá từ vị thế và nền tảng cũng như rủi ro nợ xấu của FE Credit.

Điều này có nghĩa là, định giá của VPBank còn lại khoảng 1,4 tỷ USD, tương đương với mức giá khoảng 22.500 đồng/ cổ phiếu. Khi đó chỉ số PE ở mức 15.5 lần và PB ở mức 2.1 lần. So sánh với các ngân hàng đang niêm yết, các chỉ số định giá này của VPBank có sự tương đồng và hợp lý hơn.

Mặc dù vậy, điều mà nhà đầu tư quan tâm hơn là sau khi niêm yết, giá cổ phiếu VPBank diễn biến như thế nào.

Tính từ đầu năm đến nay, các cổ phiếu ngân hàng đều tăng mạnh và tạo ra mức tăng trung bình 22% cho ngành này. Cổ phiếu MBB thậm chí đã tăng 78% còn cổ phiếu SHB tăng 68%. Điều này có nghĩa là tiềm năng tiếp tục tăng giá của cổ phiếu ngân hàng là không cao trong ngắn hạn.

Và điểm quan trọng chỉ số lợi nhuận biên (NIM – Net Interest Margin) của VPB có sự suy giảm trong quý II/2017. Ngoại trừ MBB, số liệu của chúng tôi cũng chỉ ra rằng NIM và lợi nhuận ròng của một số ngân hàng cũng có dấu hiệu giảm nhẹ. Ví dụ Vietinbank, nếu loại khoản lợi nhuận bất thường 200 tỷ VND thì lợi nhuận của Vietinbank trong quý 2/2017 không tăng nhiều so với cùng kỳ năm 2016 trong khi đó quy mô dư nợ của CTG đã tăng mạnh theo mức bình quân của thị trường. Đây có thể là dấu hiệu dẫn đến việc các ngân hàng đã phân bổ đầu tư vào trái phiếu chính phủ, kể cả một số kỳ hạn rất dài từ 15 đến 30 năm, vốn trước đó chỉ dành cho các công ty bảo hiểm.

Có thể nhận xét rằng, các ngân hàng cần phải giải ngân nguồn vốn vào nơi có sinh lời nhất định trong hoạt động cho vay chưa thể tăng trưởng nhanh một cách bền vững, nhằm giữ NIM và đảm bảo mức lợi nhuận kế hoạch cả năm 2017.

Dữ liệu trong bài viết được cung cấp bởi FiinPro Platform của StoxPlus.